Vivimos en un mundo empujado por la dinámica del consumo. El crédito, el marketing y la innovación, hacen que muchas personas vivan incluso mucho más allá de sus posibilidades, hasta el punto de comprometer su futuro financiero.

En Planificación Financiera Personal existe un excelente hábito financiero que consiste en ahorrar e invertir como mínimo un 10% de nuestros ingresos netos anualmente, para blindar o asegurar nuestra independencia y seguridad financiera.

Algunas estadísticas señalan que a una edad de 65 años, un 64% de las personas van a depender de ayudas gubernamentales, pensiones públicas insuficientes – deficitarias, ayudas familiares, o incluso de la caridad de otras personas, y no podrán costear sus gastos de vida.

Lamentablemente otro 26% fallecen antes de los 65 años, y tan solo un 10% de los individuos tendrán una jubilación razonable, una pensión privada, o inversiones y patrimonio que les brinde un retiro confortable, mantener un estándar de vida y cubrir con calidad sus necesidades.

Las preguntas que debes hacerte hoy:

- ¿Tienes una planificación financiera personal?

- ¿Estas ahorrando o invirtiendo lo suficiente para asegurar tu futuro?

- ¿Qué sucedería financieramente con tu familia si dejas de estar presente?

- ¿Están tus inversiones diversificadas?

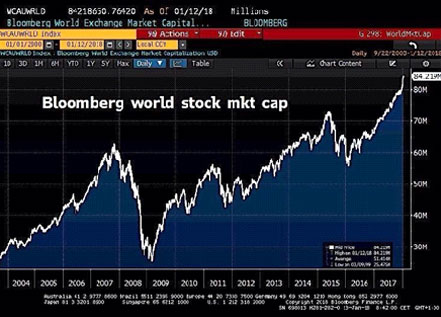

- ¿Ha aprovechado en los últimos años el buen rendimiento de los mercados de valores?

Para comenzar a organizar mejor nuestras finanzas personales, la herramienta más útil que permite visualizar cuanto ganamos mensualmente (ingresos fijos, variables, intereses, rentas, dividendos), y en qué forma gastamos nuestro dinero (gastos fijos, variables, extraordinarios), es el “Presupuesto Personal”, este cálculo debe hacerse mensualmente para mantener una planificación y control sobre nuestra estructura de ingresos y egresos, y así poder establecer un balance que permita ahorrar e invertir en forma disciplinada el indispensable 10% de excedente, que permitirá blindar nuestro futuro financiero.

Veamos ahora, (2) ejemplos de personas que ahorran e invierten un 10% de sus ingresos a lo largo del tiempo, con factor de capitalización o rentabilidad promedios de mercados bursátiles o de valores:

| Inversor de 35 Años | Inversión o Aportes | Rendimiento Anual Promedio 10% | Rendimiento Anual Conservador 5% |

| Invierte 2,400 USD anuales

(200 mensuales) |

|||

| 10 Años | 24,000 | 36,918 | 28,096 |

| 15 Años | 36,000 | 68,481 | 44,968 |

| 20 Años | 48,000 | 111,189 | 76,800 |

| * Asume Cargos y gastos del 2% anual |

| Inversor de 45 años | Inversión

o Aportes |

Rendimiento anual

Optimista 12% |

Rendimiento anual riesgo diversificado

6% |

| Invierte 4,000 USD anualmente | |||

| 10 Años | 40,000 | 67,800 | 49,200 |

| 15 Años | 60,000 | 142,000 | 86,700 |

| 20 Años | 80,000 | 284,000 | 143,000 |

| *Asume gastos y cargos del 1,5% anual |

Como podemos ver en ambos casos, la inversión a lo largo del tiempo hecha de manera metódica y disciplinada, sin hacer retiros y reinvirtiendo las ganancias, tienen un poderoso componente de crecimiento financiero, lo que permite a partir de aportes anuales equivalentes al 10% de sus ingresos, hacer una generación de un capital para garantizar un futuro financiero sólido y confortable.

El primer inversionista de 35 años, podría capitalizar unos 111,189 USD a los 55 años de edad, con inversiones anuales de 2,400 USD calculadas al rendimiento histórico promedio del SP500. Y el segundo podría acumular un capital financiero de 143,000 USD en una cartera balanceada de riesgo diversificado a sus 65 años de edad, para su pensión o jubilación.

De no hacerlo, ese 10% pasaría a formar parte de nuestra estructura de gastos corrientes, desaprovechando la gran oportunidad de mejorar o cambiar significativamente nuestro futuro financiero.